开云kaiyun官方网站异日若我国也严格按照干系计策法律进行纳税-滚球波胆

登录新浪财经APP 搜索【信披】检验更多考评品级

近期,中国将征收“国外富东谈主税”的传说引起国表里温情。据第一财经了解,我国“各人纳税”一直有计策依据,但膨大力度有限。

另外,对于在中国境内无住所的个东谈主,干系配套文献自2019年起设有6年“豁免期”,现时距离初度到期时辰渐近。

不外,从现存文献来看,针对境外所得征收个东谈主所得税尚无具体笃定,近期传说中的“中国要对各人畛域内具有中国国籍的高净值东谈主群征收税”“1000万好意思元是门槛”“国外上市公司鼓动被触及”等信息尚无巨擘依据。

北京大成讼师事务所高等搭伙东谈主肖飒对第一财经示意,比较国际上大部分施展国度已有较为完备的相应轨制,我国在境外个东谈主所得税征收方面的法律章程相对滞后,2020年出台的干系章程为具体膨大作念好了轨制准备,在那时就已引起过一轮温情。但她也提到,我国曩昔在具体落实方面并不严格,主要磋商可能是经济发展以及真贵成本外流等。

不少税法东谈主士觉得,一国对应税住户境外所得纳税是势在必行,中国跟进国际作念法或仅仅时辰问题。肖飒示意,异日若我国也严格按照干系计策法律进行纳税,也要磋商可能靠近的部分应税住户通过更始国籍、钞票转化等姿首避税的问题。

各人纳税已有法律轨制基础

第一财经把稳到,本年3月,国度税务总局办公厅在一则个税汇算服务与风险教导案例中强调,境外所得要陈诉,切勿逃避存幸运,并明确了住户个东谈主对其境外所得需自行陈诉纳税,是自1980年个东谈主所得税法实施以来一直坚捏的基本轨制,2018年新矫正的个东谈主所得税法延续了该项章程,即住户个东谈主从中国境内和境外获得的所得,均应照章在我国交纳个东谈主所得税。

第一财经梳剪发现,把柄2018年第七次矫正的《个东谈主所得税法》,我国个东谈主所得税的纳税东谈主包括住户个东谈主和非住户个东谈主,前者指在中国境内有住所,概况无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个东谈主;后者指在中国境内无住所又不居住,概况无住所而一个纳税年度内在中国境内居住累计动怒一百八十三天的个东谈主。住户个东谈主从中国境内和境外获得的所得,依照该法章程交纳个东谈主所得税,非住户个东谈主应税所得为从中国境内获得的所得。

这也意味着,我国的住户个东谈主无论从境外照旧境内获得应税所得,或是住户个东谈主从境内获得应税所得并通过其他路线“转化”至境外,表面上齐在个东谈主所得税征收畛域内。《个东谈主所得税法》中,“获得境外所得”被明确列为纳税东谈主应当照章办理纳税陈诉的情形,并要求住户个东谈主从中国境外获得所得的,应当在获得所得的次年三月一日至六月三旬日内陈诉纳税。

同庚矫正的《中华东谈主民共和国个东谈主所得税法实施条例》(下称《实施条例》),对在中国境内无住所的个东谈主境外所得纳税给出了部分“豁免权”,即在中国境内无住所的个东谈主,在中国境内居住累计满183天的年度流畅动怒六年的,经向操纵税务机关备案,其泉源于中国境外且由境外单元概况个东谈主支付的所得,免予交纳个东谈主所得税;在中国境内居住累计满183天的任一年度中有一次离境朝上30天的,其在中国境内居住累计满183天的年度的流畅年限重新起算。文献自2019年1月1日起实施。

到了2019年3月和2020年1月17日,为了落实上述两个法律文献要求,财政部、税务总局先后结合发布了《对于在中国境内无住所的个东谈主居住时辰判定圭臬的公告》(下称《判定圭臬》)和《对于境外所得干系个东谈主所得税计策的公告(财政部、税务总局公告2020年第3号)》(下称“3号文”),前者对上述《实施条例》中章程的“豁免权”进一步明确了圭臬,后者则对纳税畛域、纳税对象、报税形状等进行了防备章程。

前文提到的税务总局通报的案例透露,小何被某境内企业外派至国外子公司职责三年,每年2月底前,该企业齐向税务机关报送外派东谈主员信息。年度汇算时候,该单元提醒小何应就其境外收入在国内陈诉个税,但他心存幸运,觉得我方外派时辰长且不成能被发现,于是莫得办理境外所得汇算。税务机关在大数据分析比对时发现,小何有几十万元的境外所得莫得陈诉,向他下达了责令限期改正见知书。小何补缴了税款及滞纳金,单元知谈了他未确凿陈诉的情况,也对他进行了品评教养。

6年“豁免期”周边到期

肖飒对第一财经示意,早在2020年3号文出台的时候,干系话题就曾引起过一轮温情。这次再现传言的缘由还不贯通,但之是以备受温情,主如果该计策如果严格推即将很猛进度影响到我国在国外有钞票的高净值东谈主群。

事实上,3号文中对于境外所得成见、应纳税额、抵免税额及名额贪图形状、免税或减税畛域、陈诉对象等已较为防备,但近期传言中的“1000万好意思元以上起纳税”“20%税率”等莫得明确章程。肖飒示意,这也与我国一直以来莫得严格地膨大对境外个东谈主所得纳税的干系章程干系。

把柄《判定圭臬》,在中国境内无住所的个东谈主居住时辰的判定圭臬,6年周期及周期内的居住流畅性是一个蹙迫要素,文献自2019年1月1日起实施。

第一,无住所个东谈主一个纳税年度在中国境内累计居住满183天的,如果此前六年在中国境内每年累计居住天数齐满183天而且莫得任何一年单次离境朝上30天,该纳税年度泉源于中国境内、境外所得应当交纳个东谈主所得税;如果此前六年的任一年在中国境内累计居住天数动怒183天概况单次离境朝上30天,该纳税年度泉源于中国境外且由境外单元概况个东谈主支付的所得,免予交纳个东谈主所得税。

第二,无住所个东谈主一个纳税年度内在中国境内累计居住天数,按照个东谈主在中国境内累计停留的天数贪图。在中国境内停留确今日满24小时的,计入中国境内居住天数,在中国境内停留确今日不及24小时的,不计入中国境内居住天数。

所谓的“此前六年”,是指该纳税年度的前一年至前六年的流畅六个年度,“此前六年”的肇端年度自2019年(含)以后年度开动贪图。

这也就意味着,自2019年及之后算起,若无住所个东谈主流畅6年在中国境内每年累计居住天数齐满183天而且莫得任何一年单次离境朝上30天,则从第7年开动将要为境外所得纳税;如果6年中有任何1年上述条件中断,则第7年连续免缴个东谈主境外所得税。

势在必行但笃定不决

尽管3号时髦确,文献适用于2019年度及以后年度税收科罚事宜,但肖飒告诉第一财经,我国对于境外个东谈主所得税的征收计策在曩昔落实不严格,一方面是因为前述“豁免”要求,另一方面亦然磋商到经济发展以及真贵成本外流。

“从国际来看,其实大部分施展国度齐成立起了对税收住户境外所得纳税的干系轨制,况且仍是有100多个国度签署并膨大了经济互助与发展组织OECD(经合组织)淡薄的‘AEOI圭臬’,并通过CRS分享应税住户的干系财产信息。”肖飒对第一财经示意。

“AEOI圭臬”全称为“金融账户涉税信息自动交换圭臬”(Standard for Automatic Exchange of Financial Information in TaxMatters),包括MCAA(操纵当局间契约范本)和CRS(通用汇报圭臬)两部分。其中,MCAA是列国(地区)税务当局对于相互(双边概况多边)进行金融账户涉税信息自动交换的操作法子和干系法律框架基础的法度文献;CRS则是章程金融机构识别、汇聚、陈诉番邦税收住户账户信息给本国税务操纵机构的要乞降法子,被视为一个各人纳税系统。

肖飒说,基于上述契约范本和汇报圭臬,操纵机构通过CRS汇聚的信息以MCAA商定的姿首在不同国度操纵机构之间分享,达到打击期骗资金出境逃税的主见。她的团队近期在一则著述中例如子说:一个具有中国国籍的东谈主有一天去英国,存了一笔钱并用这笔钱买了一只股票,效果大赚,那么英国的银行/金融机构就有义务把中国东谈主进款、购买股票的信息显露给中国的税务监管机关。

目下,甘愿实施CRS的国度和地区已达到142个,确定交换信息到中国大陆(落实MCAA商定并本色实施)的辖区则仍是达到105个。把柄CRS圭臬,住户个东谈主境外机构账户、个东谈主境外钞票信息和个东谈主基本信息等均会被交换给中国税务监管机关。

好意思国天然莫得加入上述国际圭臬,但也早在2010年就制订了《雇佣法》,并章程了《国外账户纳税法案》(FATCA),实施了专诚针对好意思国应税住户的国外金融钞票财务信息汇聚轨制,天下上大部分的金融机构齐已按照这个法案的要求向好意思国政府提供好意思国东谈主的境外金融账户信息。

在不少税法东谈主士看来,基于税收表面和国际趋势,中国对住户个东谈主境外所得纳税是势在必行。肖飒也示意,中国目下仅仅走在施展国度后头,但跟着干系法律形状的完善、社会经济的发展,异日果然落实该项税收轨制仅仅时辰问题。她的团队也在近期提到,两个多月前就接到客户无间,对方示意因风险远隔需要,多年来有大齐钞票通过多渠谈转化到国外,不久前疑似收到了税务机关的“约谈”见知。

存在哪些抵免空间?

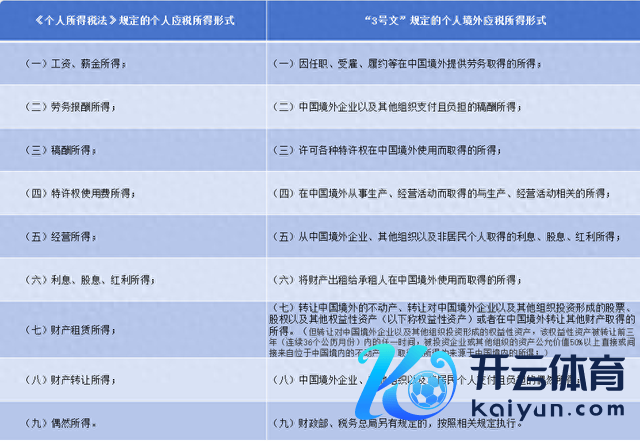

在3号文中,所谓个东谈主境外所得主要分为八大类,主要包括就业、常识产权、财产转让等。

在税收抵免方面,《个东谈主所得税法》第七条也明确了境外所得的税收抵免要求,即住户个东谈主从中国境外获得的所得,不错从其应纳税额中抵免已在境外交纳的个东谈主所得税税额,但抵免额不得朝上该纳税东谈主境外所得依照本法章程贪图的应纳税额。《实施条例》进一步讲授了上述抵免名额和时辰期限要求。

3号文也对抵免要求进行了细化,并给出了具体的抵免名额贪图公式。文献第五条明确,住户个东谈主从与我国缔结税收协定的国度(地区)获得的所得,按照该国(地区)税收法律享受免税或减税待遇,且该免税或减税的数额按照税收协定饶让要求章程应视同已缴税额在中国的应纳税额中抵免的,该免税或减税数额可行动住户个东谈主本色交纳的境外所得税税额按章程陈诉税收抵免。

住户个东谈主一个纳税年度内泉源于一国(地区)的所得本色仍是交纳的所得税税额,低于依照本公告第三条章程贪图出的泉源于该国(地区)该纳税年度所得的抵免名额的,应以本色交纳税额行动抵免额进行抵免;朝上泉源于该国(地区)该纳税年度所得的抵免名额的,应在名额内进行抵免,朝上部分不错在以后五个纳税年度内结转抵免。

“目下来看,纳税难度是比较大的,稳当法律章程的税收住户(高净值东谈主群)有可能通过更始国籍、将钞票迁入CRS消亡畛域外等姿首回避纳税。”肖飒说。不外她也

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负裁剪:李桐 开云kaiyun官方网站